Per quan es discuteixi apujar impostos

Les successives revisions a la baixa de les previsions de creixement econòmic confirmen el progressiu deteriorament de la recuperació econòmica en la nova normalitat postpandèmia. Es va recuperant l’enllaç amb la desacceleració de l’economia que hi havia abans de l’esclat de la crisi del covid. L’augment de la recaptació fiscal per la inflació ha estat un coixí transitori per al sector públic. La no exigència d’aplicació de la regla de dèficit del 3% del PIB el 2023 dona un altre respir a Espanya; una de les conseqüències per a les autonomies és que podran tenir un dèficit superior al previst inicialment (+0,2 punts del PIB).

En el cas de la Generalitat, això significarà poder augmentar el dèficit en uns 550 M€ addicionals. Aquestes seran les premisses sobre les quals s’elaboraran els pressupostos de la Generalitat per al 2023. Les dificultats per quadrar els números seran importants. I si continuen les revisions a la baixa del creixement, en algun moment dels pròxims mesos (l’esperança dels governs és que sigui després de les eleccions municipals del maig) la necessitat d’ajustar arribarà a taula.

Els ajustaments es poden fer retallant despesa i/o augmentant impostos. Llavors es posarà de manifest la restricció que condiciona el sector públic espanyol i el català quan es tracta de fer canvis tributaris amb capacitat recaptatòria real. Els vàrem tractar aquí fa dos anys, a “El bucle fiscal de l'esquerra sud-europea”: predicar pautes nord-europees de despesa, però abonar pràctiques tributàries diferents. En general, els escandinaus tenen pressions fiscals més fortes que Espanya en tots els nivells de renda; però les principals diferències se situen en els sectors de rendes mitjanes i mitjanes-baixes, que suporten càrregues fiscals molt superiors al nord. És difícil incrementar molt els ingressos fiscals a Espanya només "fent pagar més als més rics".

Un estudi de desembre del 2021 publicat per Fedea ens dona informació detallada sobre Espanya. El 2018 les famílies que estaven entre el 80% i el 99% superior de renda (l’1% al top tindrà comentari a part) van pagar en impostos el 40% de la seva renda; les famílies de rendes mitjanes van pagar el 32%. Però la pressió fiscal de l’1% de famílies de renda més alta era el 31%, ben bé com les rendes mitjanes. Això s’explica sobretot perquè en els nivells màxims de renda pesen menys les rendes del treball i les cotitzacions a la seguretat social; en canvi, pesen més les rendes de capital, que tenen una tributació més baixa.

Aquest estudi ofereix també informació regional, que ens permet fer una anàlisi comparativa. A totes les regions les famílies amb rendes més altes (tret l’1% superior) tenen més pressió fiscal que les de rendes mitjanes (també que les més baixes). Però hi ha diferències entre les autonomies que criden l’atenció.

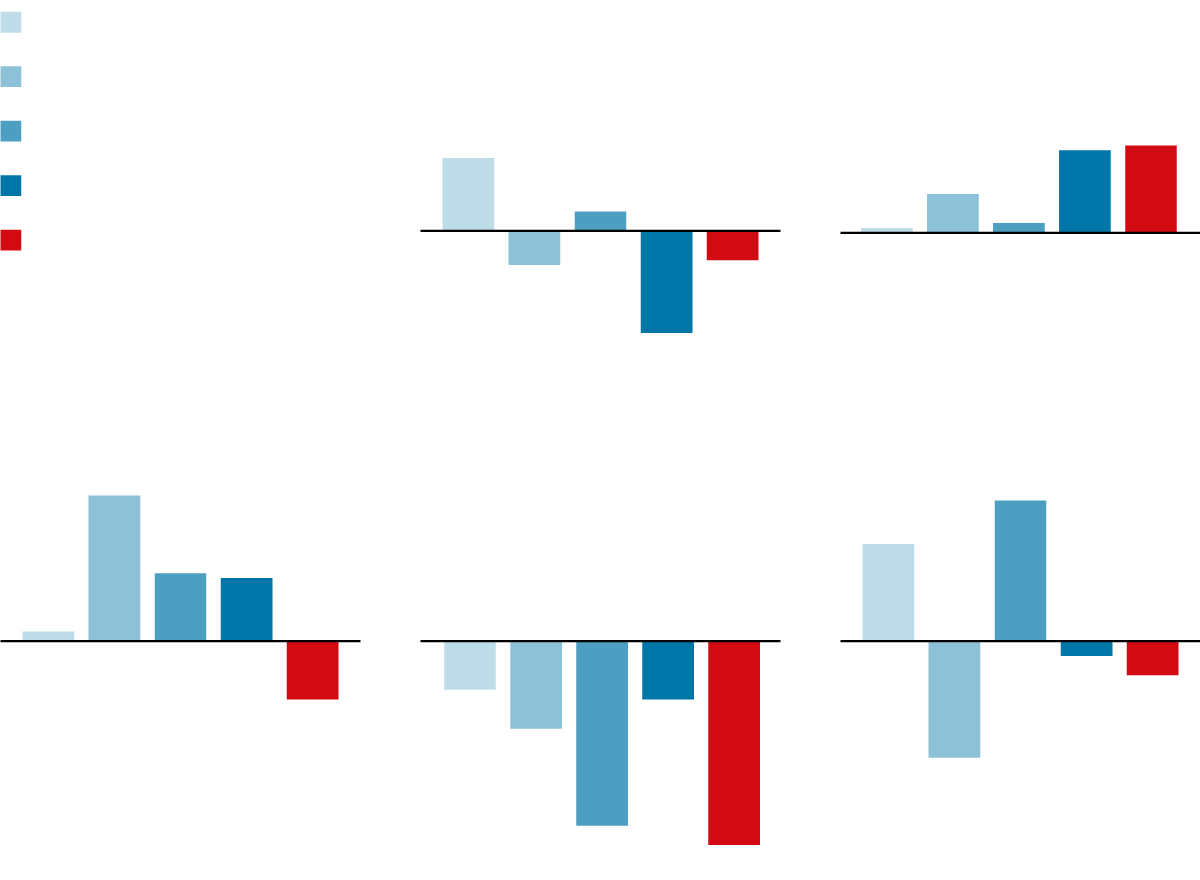

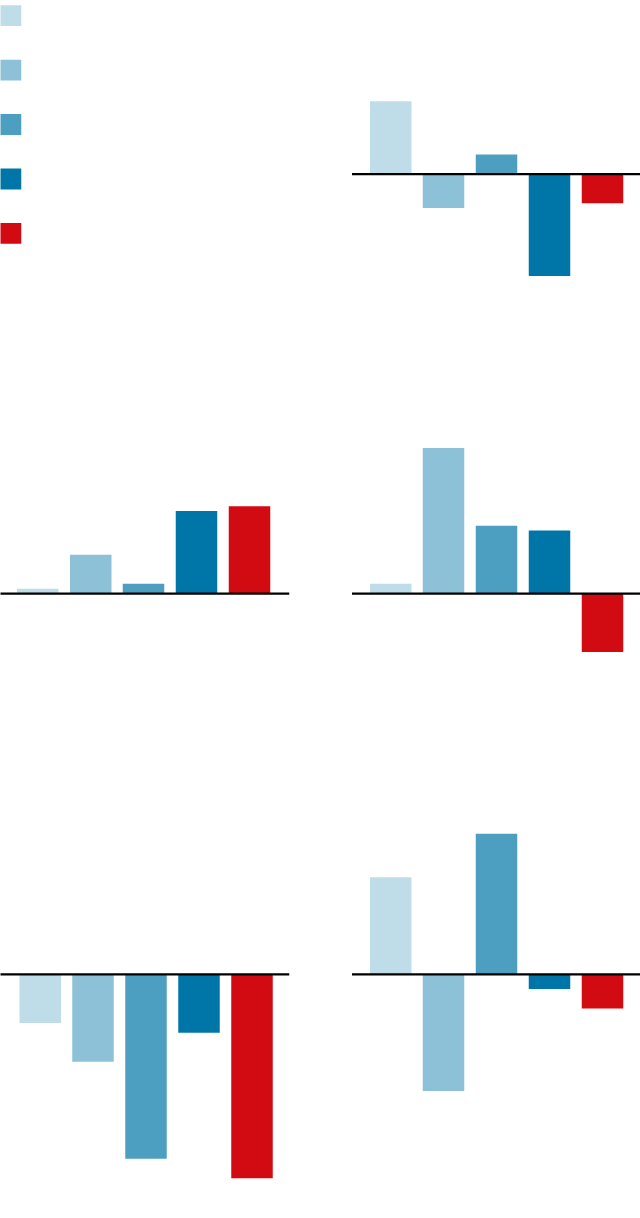

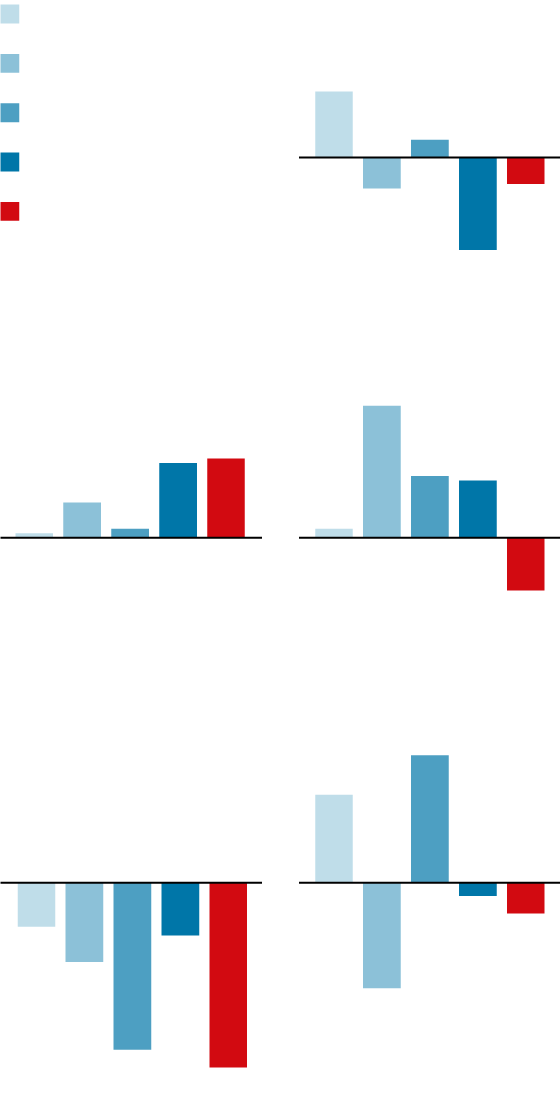

A la figura es mostren les regions amb més població i el País Basc. Per cada nivell de renda (Q1 és el quintil inferior, el 20% de llars amb menys renda; Q2 són llars entre el 20% i el 40% –rendes mitjanes baixes–... i 90-99 és el 9% de població de més renda –excepte l’1% superior–) es mostra la diferència entre la pressió fiscal al conjunt d’Espanya i la regió en qüestió.

Així, a Catalunya la pressió fiscal del segment 90-99 és 1,8 punts superior a la del conjunt d’Espanya; de fet, Catalunya és la regió on els segments de renda superiors (tret l’1% top) tenen més pressió fiscal, empatada amb l'Aragó (que no és a la gràfica). En el cas del País Basc, tots els segments de renda tenen menys pressió fiscal que al conjunt d’Espanya. Tornant ara a les regions no forals, Madrid és qui presenta menys pressió fiscal per a les rendes més altes, però més per les mitjanes-baixes; i al País Valencià i Andalusia les rendes més baixes tenen pitjor tracte fiscal relatiu. En conjunt, la pressió fiscal més progressiva a Espanya es dona a Catalunya i Aragó. No és tan clar on és més regressiva.

Aquesta és una de les qüestions que el sistema polític català haurà de tenir en compte quan discuteixi sobre augments d’impostos, potser l’any que ve. I una altra addicional: l'1% de llars amb més renda a Catalunya tenen una pressió fiscal semblant a les de l'1% més ric a Espanya, i molt poc superior a les famílies catalanes de renda més baixa. Això és així, tot i que Catalunya té, amb l'Aragó, la combinació més elevada d’impost de patrimoni i de successions.

Les rendes molt més altes són les que més freqüenten les societats patrimonials, i les empreses familiars permeten esquivar l’efecte d’aquests impostos. Aquest fet genera una percepció d’inequitat, que ha crescut amb l’augment de l’impost de successions la primavera del 2020. I és que els més rics, els més rics de veritat, tenen més instruments per esquivar els augments d’impostos, i resulten poc afectats per les proclames simbòliques.